ビットコインなど「暗号資産」の税制が変わったら税額はどうなる?

最近、再びテレビで「暗号資産」のCMを見るようになりました。その背景にはビットコインをはじめとする暗号資産の値上がりがあります。その値上がりを生かしてお金を増やした人もいるかもしれません。ただ、暗号資産の利益からは最大で55%もの税金が取られてしまいます。

今回はビットコインのしくみや値動きをおさらいした上で、税制が変わったら税額がどう変わるのかを紹介していきます。

暗号資産(仮想通貨)をおさらい

暗号資産(仮想通貨)とは、インターネット上でやりとりされる、通貨のような機能を持った電子データです。以前は「仮想通貨」と呼ばれていましたが、2020年5月の法改正で、正式には「暗号資産」と呼ばれるようになりました。ただ、仮想通貨という名称が浸透していることもあり、今でも仮想通貨と呼ばれることがあります。

暗号資産の種類は、今や数千種類とも数万種類ともいわれていて、正確な数はわかりません。この暗号資産の元祖がビットコインです。なお、ビットコイン以外の暗号資産のことをアルトコインといいます。

ビットコインをはじめとする暗号資産には、私たちが普段使う日本円や、海外で使われている米ドル・ユーロなどのお金(法定通貨)にはない特徴があります。

●国や中央銀行が発行したお金ではない

法定通貨は、各国の政府や中央銀行といった機関が管理し、発行しています。日本円は、日本銀行が発行しています。それに対して、暗号資産には、政府や中央銀行のような管理者がいません。

●ネットワーク上の電子データが価値を保つ

暗号資産の管理は、コンピューターのネットワークが行います。各暗号資産には、これまでのやり取りがブロックチェーンと呼ばれる技術ですべて記録されていて、誰でも見ることができます。これを大勢の人たちで監視することで改ざんを防止。暗号資産の価値を保つようにしています。

●硬貨や紙幣といった「目に見えるお金」がない

暗号資産はお金であることには変わりないのですが、硬貨や紙幣など、目に見えるお金はありません。支払いや送金などはすべて電子的に行われます。

●買い物にはほぼ使えない

ビットコインで買い物ができるお店は、日本にも一応あります。

たとえば家電量販店のビックカメラの場合、店舗では1会計30万円(税込)、ネット(ビックカメラ.com)では10万円(税込)までの買い物にビットコインが使えます。

ただ、実のところビットコインで買い物ができる店はほとんどありません。ビットコインは決済・送金の手段として開発されたものですが、決済に利用できるシーンはほぼありません。ビットコイン以外のアルトコインになると、使えないといっても過言ではありません。

●投資・投機の対象になっている

買い物に使えない暗号資産がなぜ取引されているかというと、投資(投機)のためです。

たとえば、ビットコインの値動きは、非常に激しくなっています。

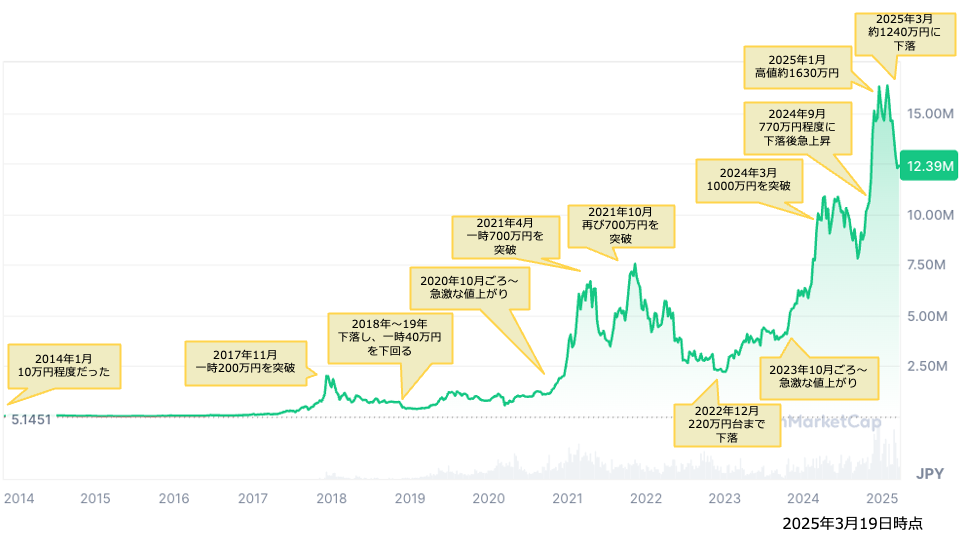

<ビットコインの値動き>

2014年時点では1ビットコイン(1BTC)=10万円程度だったのですが、その後グラフのような急激な値上がり・値下がりを経て、2025年1月には一時1BTC=1630万円程度まで上昇しました。しかし本稿執筆時点(2025年3月19日)の直前に一気に下落し、1BTC=1240万円ほどとなっています。ここだけみても約24%の変動です。そもそもビットコインをはじめとする暗号資産に法定通貨のような価値の後ろ盾がないことから、値動きが大きくなりがちです。これだけ価格が乱高下してしまうと、決済手段として使いにくいという事情もあるでしょう。

そもそも明日上がるかも、と思っていれば使いたくないですよね。こちらの方が決済に使われない理由として大きそうです。

ビットコインの値動きを見て「これはリスクが高い」と思われた方もいるでしょう。しかし、なかにはこうした激しい値動きを好んで投資(投機)を行う人もいるのです。値上がりするタイミングでうまく売買し、短期間で大きな利益をあげた人もいます。一時期、1億円以上稼いだ「億り人」が誕生したことでも話題になりました。

暗号資産の利益は「総合課税」

わたしたちが得た収入は、どうやって得たかによって10種類の所得に分類されます。たとえば、働いて得た給与は「給与所得」、退職するときに得た退職金は「退職所得」という具合です。そして、所得の種類によって税金がかわってきます。

ビットコインをはじめとする暗号資産の利益は「雑所得」に分類されます。雑所得は、他の9つの所得に当てはまらない所得です。雑所得は、他の所得と合わせて税金を計算する「総合課税」となります。

暗号資産には株や投資信託のような特定口座(金融機関が税金を計算してくれる口座。「源泉徴収あり」だと納税もしてくれる)もないので、原則として確定申告を行い、所得税や住民税を納める必要があります。

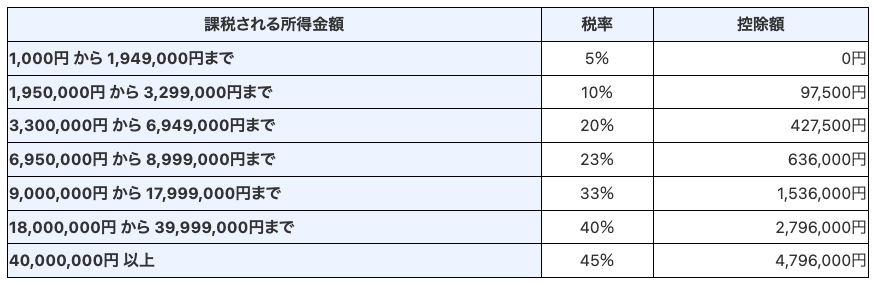

所得税の税率は、課税される所得金額に応じて、5%から45%の7段階に分かれます。具体的には、以下の速算表で簡単に計算できます。

<所得税の速算表>

課税される所得金額に税率をかけ、控除額を引いた金額が所得税の金額になります。なお、2037年までは復興特別所得税として、所得税額の2.1%が徴収されます。また、住民税は一律10%です。

たとえば、ビットコインで経費控除後の利益が5000万円だったとしましょう。話を簡単にするために、ここでは仮にその他の所得がまったくなかったとします。このとき、利益にかかる所得税・復興特別所得税・住民税の金額は、合計で2307万5784円にもなってしまうのです。

・所得税:5000万円×45%−479万6000円=1770万4000円

・復興特別所得税:1770万4000円×2.1%=37万1784円

・住民税:5000万円×10%=500万円

【合計】2307万5784円

5000万円の利益があっても、手元に残る金額は約2692万円になってしまいます。

もし5000万円に加えてたとえば給与所得があれば、5000万円+給与所得の金額で税額を計算しますので、税金はさらに増えることになります。

株や投資信託の利益は「申告分離課税」

一方、株や投資信託などで得られた利益は「申告分離課税」といって、他の所得とは切り離して考えます。給与などがいくらあっても、それらとは別に計算するのです。

申告分離課税の税率は20.315%(所得税15%+復興特別所得税0.315%+住民税5%)です。ですから、仮に株式投資で5000万円の利益を得たとすると、税金は1015万7500円です。

・5000万円×20.315%=1015万7500円

手元に残る金額は約3984万円ですから、暗号資産よりも1300万円近くも多い計算です。「暗号資産は総合課税なのに、株や投資信託は申告分離課税なのはずるい」と、不公平に感じる人もいるかもしれません。

ただ、暗号資産が申告分離課税になる可能性もあります。

政府与党が2024年12月に閣議決定した「税制改正大綱」には、暗号資産の税制について次のように記載されています。

暗号資産取引に係る課税については、一定の暗号資産を広く国民の資産形成に資する金融商品として業法の中で位置付け、上場株式等をはじめとした特例が設けられている他の金融商品と同等の投資家保護のための説明義務や適合性等の規制などの必要な法整備をするとともに、取引業者等による取引内容の税務当局への報告義務の整備等をすることを前提に、その見直しを検討する。

自由民主党・公明党「令和7年度税制改正大綱」より

暗号資産の課税は必要な法整備や報告義務の整備などをすることを前提に見直す、ということです。確かに暗号資産がハッキングで盗まれてしまうニュースがあったり、後述するようにきちんと届出をしていない暗号資産取引業者があったりと、未成熟なところがあるのは否めません。そうしたところが改善されれば、今後暗号資産の利益の税金が申告分離課税になる可能性はあるでしょう。

ビットコインETFなら「税金ゼロ」の未来も?

海外には「ビットコインETF」があります。ETFとは「上場投資信託」のこと。証券取引所に上場しており、株と同じような要領で購入することができます。

ビットコインETFは2024年1月に米国で承認を受けて以来、注目されています。代表的なビットコインETF「iシェアーズ・ビットコイン・トラストETF」(IBIT)の純資産総額は467億ドル、日本円にして約7兆円にも達しています(2025年3月18日時点)。ビットコインETFを購入できれば、ビットコインを購入することなく、証券口座を使ってビットコインの値動きを生かした投資ができるようになります。

ただ、2025年3月時点で、日本ではビットコインETFを購入することはできません。しかし、もしもビットコインETFが購入できるようになれば、新NISAでビットコインETFを購入することで税金をゼロにできるかもしれません。

新NISAは投資で得られた利益にかかる20.315%をゼロにできる制度。積立投資専用のつみたて投資枠と、一括投資もできる成長投資枠の2つを利用して投資ができます。つみたて投資枠で投資できるETFはわずかですが、成長投資枠で投資できるETFはたくさんあります。

新NISAでビットコインETFに投資できるようになれば、投資金額の上限は1800万円(成長投資枠のみの場合は1200万円)までながら、ビットコインETFの利益にかかる税金をゼロにできます。総合課税・申告分離課税の場合よりもはるかに効率よくお金が増やせそうです。

怪しい無登録業者に要注意

暗号資産の取引は、暗号資産交換業者に開設した口座にお金を入金して行います。日本国内で暗号資産を販売するためには金融庁・財務局の登録を受けることが義務付けられています。2025年2月28日時点で、金融庁・財務局の登録を受けている暗号資産交換業者は、ビットフライヤー(bitFlyer)、コインチェック(Coincheck)、ビットバンク(bitbank)など29社。金融庁のウェブサイトに暗号資産交換業者の名称と住所・電話番号、取り扱いのある暗号資産の種類が公開されています。

一方で、金融庁・財務局の登録のない、怪しい無登録業者があるのも事実です。こちらも、金融庁のウェブサイトに「無登録の国内業者」「無登録の海外所在業者」として金融庁が警告を行った業者のリストが公開されています。そして、このリストにない無登録の業者もきっとあることでしょう。

暗号資産交換業者が金融庁・財務局の登録を受けるには、誇大広告の禁止・資産の分別管理・システムの安全稼働といった、投資家保護の体制を整える必要があります。いいかえれば、金融庁・財務局の登録を受けていない暗号資産交換業者の場合、こうした投資家保護が行われない可能性がある(可能性が高い)と考えられます。また、出金しようとしたら断られたり法外な手数料を要求されたりするケースや、連絡がつかなくなるケースもあります。

上で紹介したように、暗号資産の税制を申告分離課税にするには、暗号資産交換業者の整備も欠かせません。そのため、規制強化も今後進むとみられますが、まだ無登録の暗号資産交換業者によるトラブルが多い状態です。暗号資産の取引をする場合は、必ず金融庁・財務局の登録を受けている暗号資産交換業者で行うようにしましょう。

頼藤 太希(よりふじ・たいき)

マネーコンサルタント

(株)Money&You代表取締役。中央大学商学部客員講師。早稲田大学オープンカレッジ講師。慶應義塾大学経済学部卒業後、外資系生保にて資産運用リスク管理業務に従事。2015年に創業し現職。日テレ「カズレーザーと学ぶ。」、TBS「情報7daysニュースキャスター」などテレビ・ラジオ出演多数。主な著書に『はじめての新NISA&iDeCo』(成美堂出版)、『定年後ずっと困らないお金の話』(大和書房)など、著書累計180万部。YouTube「Money&YouTV」、Podcast「マネラジ。」、Voicy「1日5分でお金持ちラジオ」運営。日本年金学会会員。日本証券アナリスト協会検定会員。宅地建物取引士。ファイナンシャルプランナー(AFP)

X(旧Twitter)→ @yorifujitaiki